債券投資について

債券とは?

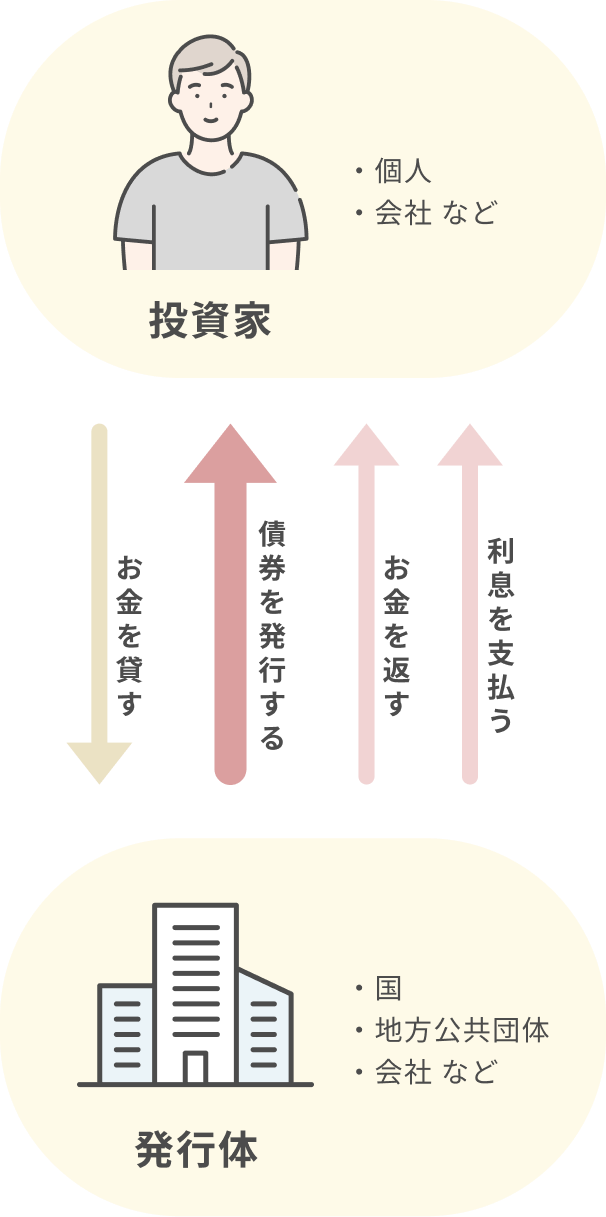

債券は、国や地方公共団体、企業が資金を調達する際に発行されます。

債券には利払日や満期が決められており、利払日には利息が支払われ、満期には約束していた額面金額が払い戻されます。

発行体が破綻した場合、利息の支払いが遅滞したり元本を割ったりするリスクがあります。

また、債券は満期を迎える前に途中で売却することも可能です。

債券投資の特徴

安定した収益性

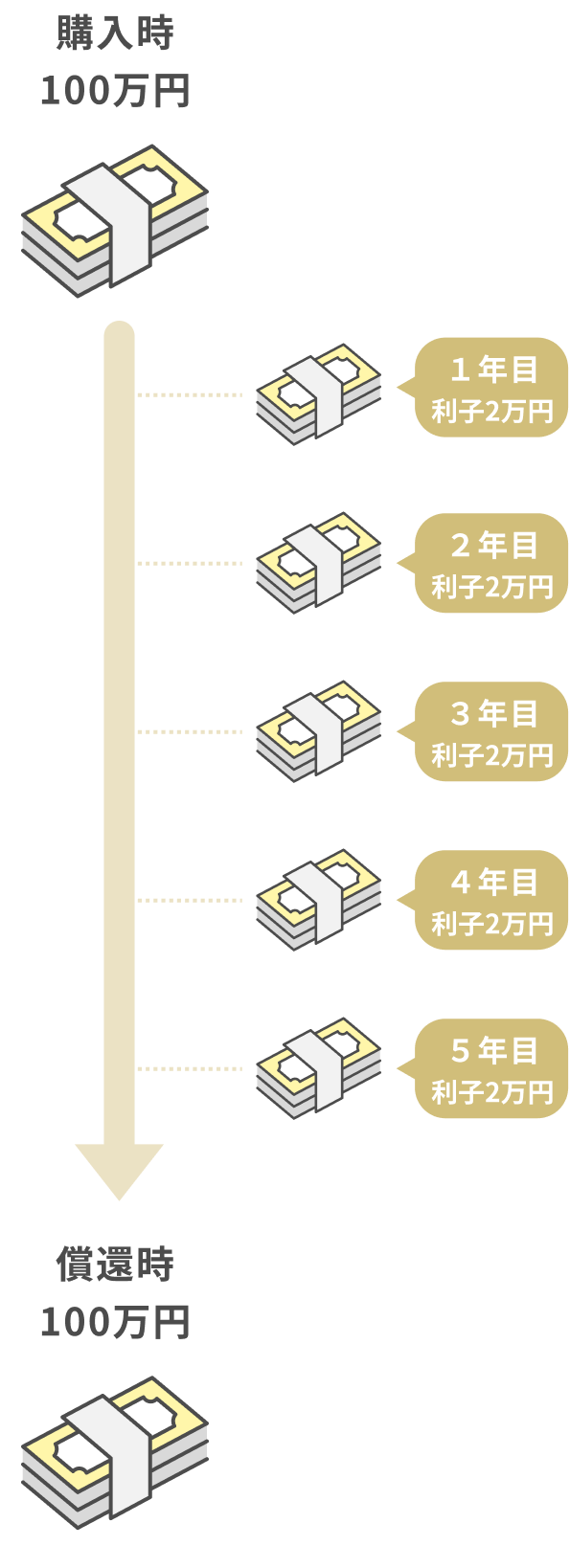

債券を保有している満期までの期間は、額面金額に対して決められた利息が定期的に支払われます。

満期前に売却することもできるため、債券が値上がりしているタイミングで売却することで、売却益を得ることも可能です。

高い安全性

多くの債券は、償還日まで持ち続ければ、額面金額が戻ってくることが約束されています。ただし、発行体の破綻などにより元本や利息を受け取れないこともあり得るため、発行体の信用度に注意する必要があります。

高い流動性

債券は、償還日前に売却して中途換金することも可能です。ただし債券の価格は日々変動するため、元本を割ってしまうリスクもあります。なお、債券の信用度によっては途中売却が難しい場合や条件が悪い場合もあるため注意が必要です。

債券の選び方

発行体の信頼度で選ぶ

発行体の信頼度で選ぶ

一般的に、信用度の高い発行体には資金が集まりやすく、利率は低くなり、信用度の低い発行体には資金が集まりにくく、利率が高くなる傾向があります。

選定には、格付けを基準に信用力を評価し、ランク付けが行った格付表が参考になります。

利率とリスク(信用度)のバランスを見ながら投資の判断をしていきましょう。

満期までの期間で選ぶ

満期までの期間で選ぶ

基本的には満期が長いほうがリスクが高くなるため、利率が高くなります。しかし、途中売却することになるなら、期間の短いものの方が有利になる場合もあります。状況に応じて判断しましょう。

また、固定金利型の債券の場合、期間に関係なく購入時に設定された金利で利子が支払われます。金利の低下局面にある際は有利に働くということを覚えておきましょう。

債券投資のリスクについて

信用リスク

債券には、発行体である国や企業などが経営難もしくは倒産に陥った際に償還が受け付けられなくなるリスクがあります。発行体の信用度については格付けを確認し、リスクを把握し投資することが大切です。

価格変動リスク

債券を途中で売却する際、購入時の価格よりも売却額が低くなる場合、損失が発生してしまいます。

債券価格は債券の需給関係のほか、市場金利が上昇した際にも下がることがあるため注意が必要です。

為替変動リスク

外貨建て債券の場合、その通貨では満額償還されたとしても、為替変動により円変換した際に元本を割っている場合があります。

いちよし証券で資産運用はじめてみませんか?

資産運用に不安がある方こそ、いちよし証券にご相談ください。

各支店の担当者があなたのお悩みに真摯に向き合い、最適なプランをご提案します。

債券商品情報一覧

お客様の資産運用ニーズに合った債券商品・関連サービスをご利用いただけます。